Il DL 124/2019 ha previsto all’art. 22 il riconoscimento di un credito di imposta agli esercenti per le commissioni addebitate sui pagamenti ricevuti dai privati in forma elettronica, utilizzando quindi carte di credito, debito o prepagate emesse da banche, Poste Italiane, intermediari finanziari autorizzati o con altri sistemi di pagamento elettronico, purché garantiscano la tracciabilità dell’operazione.

Il credito spetta ad esercenti attività di impresa o professionisti, titolari di partita iva, indipendentemente dal settore di attività e dal regime fiscale utilizzato, che abbiano conseguito ricavi o compensi nell’anno precedente inferiori a 400.000 €.

L’importo riconosciuto è pari al 30% delle commissioni addebitate per le transazioni effettuate da privati, non titolari di partita iva, con espressa esclusione quindi delle operazioni effettuati da imprese o professionisti.

Il credito non può in alcun caso essere richiesto a rimborso e deve essere utilizzato in compensazione, tramite il modello f24, a partire dal mese successivo a quello di pagamento delle commissioni.

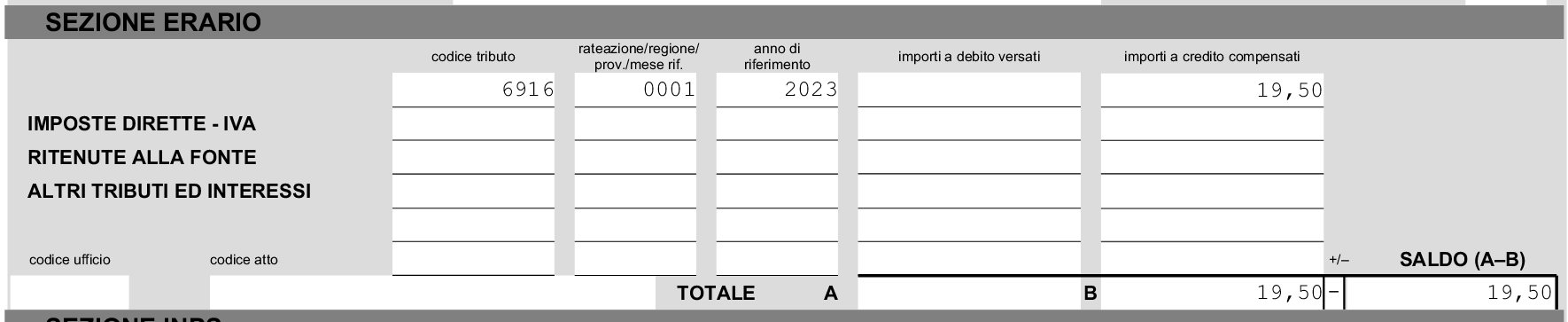

Il codice tributo da utilizzare è il “6916” da indicare nel modello F24 – sezione “Erario”, nella colonna “importi a credito compensati”. I campi “mese di riferimento” e “anno di riferimento” sono valorizzati con il mese e l’anno in cui è stata addebitata la commissione che dà diritto al credito.

Il credito di imposta non concorre alla formazione del reddito ai fini IRPEF, IRES e IRAP e rappresenta, per le normativa europea, un aiuto di Stato che si applica nel rispetto del regime “de minimis” previsto dal Regolamento UE 18.12.2013 n. 1407.

Al fine di agevolare il calcolo del credito spettante è previsto che i soggetti che gestiscono i sistemi di pagamento (banche, Poste, ecc…) trasmettano agli esercenti, tramite posta elettronica certificata, o con pubblicazione nell’home banking dell’esercente, l’elenco delle transazioni e le informazioni sulle commissioni applicate.

Utilizzando queste informazioni l’esercente deve determinare in autonomia il credito spettante, prestando particolare attenzione al fatto che il credito matura soltanto per le commissioni pagate su operazioni svolte da privati che pertanto andranno separate da quelle effettuate da imprese o professionisti con partita iva, che non danno luogo al credito di imposta.

Si riporta di seguito a titolo di esempio una comunicazioni ricevuta da un esercente con l’indicazione delle operazioni di pagamento effettuate con strumenti elettronici nel mese di dicembre 2022; il pagamento delle commissioni è stato effettuato a gennaio 2023.

Il prospetto riporta un totale di commissioni addebitate di 65 € e pertanto il credito spettante è pari a 19,50 € (65 x 30%).

Il credito è utilizzabile da febbraio 2023 nel modello f24 che andrà compilato come segue:

Il credito maturato ed utilizzato andrà poi riepilogato nella dichiarazione dei redditi relativa all’anno di maturazione.

A cura di: Paolo Mengoni